税理士の高島です。

明日はいよいよ家族信託のオンラインセミナー

です。

不動産オーナー様、銀行支店長、不動産管理会社、

税理士、行政書士など様々な業種の方が

参加されます。

平成19年に信託法が改正され10年以上が

経ちましたが、

まだまだ普及割合は低いように思います。

この原因には、税理士事務所が家族信託に

ほとんど取り組んでいないことに原因があります。

司法書士や行政書士の先生が、家族信託の

セミナーを行ったり積極的な営業をしています。

信託は税金がかからない。契約書の作成と

登記ができれば大丈夫。

本当にそうでしょうか?

実はそうではないのです。信託法は柔軟で

極端な話、依頼者がこうしたい

ああしたいといえば、契約書をそのように

作ることができます。

でもそれはまずいというケースがあるのです。

その時に制限してくる法律は税法です。

信託法はOKだけど、税法的にアウトという

ことが多くあります。

特に気を付けておかなければいけないのは、

みなし受益者の存在です。

一般的に契約書作成時に委託者=受益者で

契約書を作成します。

これは組成に携わる司法書士や弁護士も

知っている事実です。

でも見落としてしまうのが、みなし受益者です。

税法上の受益者には、受益者+みなし受益者となっています。

つまり、契約書では受益者じゃない方が

受益者になり、税金がかかってくることが

あるということです。

たとえば、委託者父、受託者長男、当初受益者は

父になっている。

そして残余財産帰属権利者は長男になっている。

この場合には、長男はみなし受益者になります。

信託変更権限を持っており、財産の給付を

受ける者になるためです。

これって、一般的な信託契約はほとんど

みなし受益者が発生してしまうことになります。

じゃあ課税されているかというとそうでは

ありません。

しっかりと分別管理を行い、父親のために

しか使わないように信託口口座で管理を徹底する。

そうすれば、契約書上はみなし受益者に

なっても実質判定で、課税しないということが

税制改正時に財務省より示されています。

しかし、契約書作成時は分別管理をすると

いっていたのに、実際に運用していく中で、

長男が自分のために預金を消費している

という場合には、贈与税が課税されます。

つまり、契約書作成時にしっかりと運用時の

取り扱いや契約書作成時にも、

課税されないように契約書を作成していく必要

があるのです。

私も実務をする中で、契約書の間違いに気づき、

契約書の変更をお願いしたことがあります。

契約書の中で税法上どのようになるかを検討する

必要があるということです。

特に不動産オーナー様で、契約書作成後も

相続対策を継続したい。

だから信託をするんだという方は気を

付けていただければと思います。

以前、家族信託を専門にしている司法書士さんで、

「税法は範囲外だから関係ない」ということを

言われていた先生がいました。

確かに司法書士は「税法のことは税理士さんに

相談してください」

この一言を言っていますが、ちょっと無責任

すぎると思った次第です。

私が家族信託を勉強するきっかけになったのは、

これからの時代必ず家族信託をしなければいけない

クライアントが出てくると思いました。

現に、私のクライアントで家族信託のお手伝いを

する案件もさせていただきました。

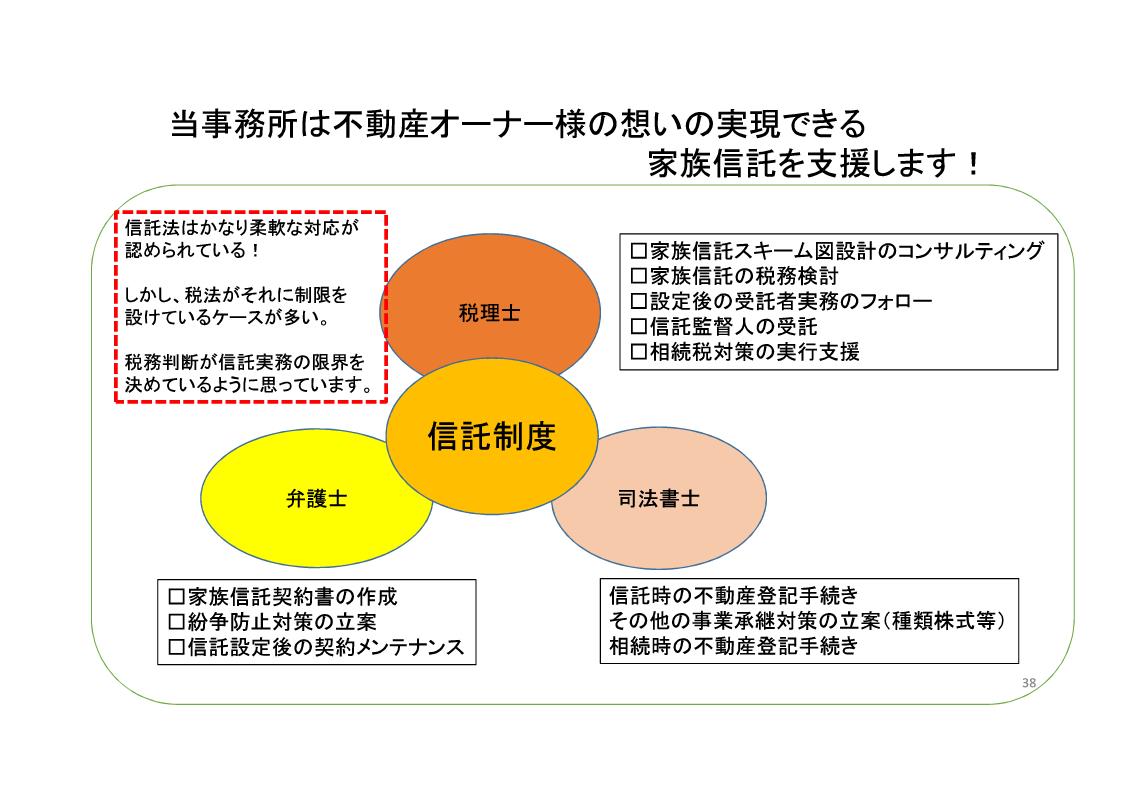

その時には、自分だけでなく司法書士、弁護士の

先生とチームで対応することにより、

お客様に安心した契約書作成をお手伝いすること

ができたと思っています。

クライアントに安心な手法を提供するという

意味で家族信託はチームで対応すべきだと

確信しました。

むしろ一人の専門家ではできないのだと思います。

皆さまも、家族信託を検討する際は、

チームで対応してくれるところを

探していただければと思います。

令和2年6月24日 税理士 高島聖也